Por Javier H. Estrada Estrada y David Madero Suárez

El cenit global del petróleo está por pasar. No obstante, en México seguimos teniendo en el subsuelo amplios recursos prospectivos de hidrocarburos, inversiones insuficientes para producirlos y poco desarrollo institucional en la regulación.

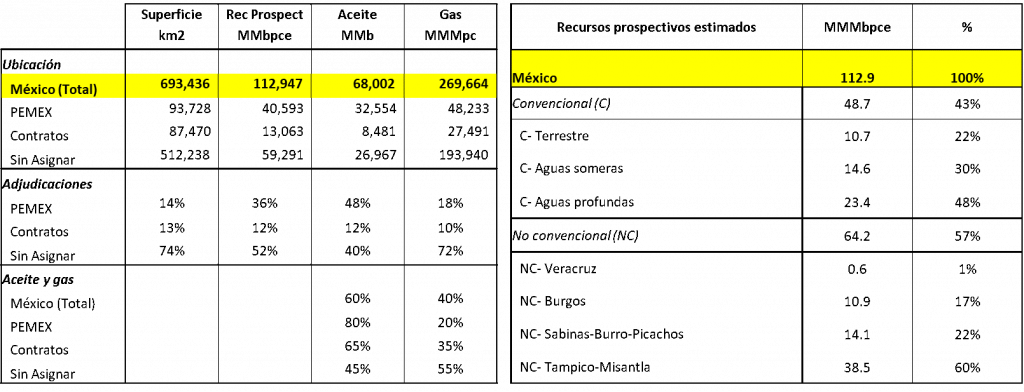

La CNH estima que hay 113 mil millones de barriles de petróleo crudo equivalentes (MMMbpce) de recursos prospectivos en el subsuelo del país, es decir, más de cinco veces la suma de nuestras reservas. La mayor parte de los recursos prospectivos se espera estén en campos que serán no convencionales. En contraste, nos hemos enfocado fundamentalmente en los recursos convencionales en tierra y en aguas someras para la Exploración y Producción (E&P). Con mayor inversión y actividad en el sector de hidrocarburos, los recursos prospectivos podrían aumentar las reservas y la producción en nuevas provincias en aguas profundas, en Tampico-Misantla, en Burgos y otras áreas en las que se espera poder explotar gas natural de lutitas.

Una visión renovada de la actividad de E&P en México requiere acordar y seguir nuevas reglas, así como plantearse objetivos ambiciosos. Entre ellos están aumentar la producción y a la vez lograr la disminución de la huella ambiental y de carbón. Para lograr lo anterior se necesitan, entre otras: la adecuada ejecución de los principios ESG; la actualización de la regulación y la normatividad respecto a las mejores prácticas globales que permiten el fracturamiento hidráulico; la promoción de esquemas de inversión público-privada; el desarrollo de una efectiva cadena nacional de proveedores; la incorporación de nuevas tecnologías; el fortalecimiento financiero de Pemex y de todos los operadores en territorio nacional; y la adopción de prácticas eficientes en la administración de los recursos humanos.

El mayor potencial de hidrocarburos se ha identificado en Tampico-Misantla, con recursos no convencionales en arenas compactas y lutitas. Los principales recursos convencionales se ubican en las aguas profundas del Golfo de México. La mayor parte del aceite por explotar está en las asignaciones que se han dado a Pemex, en tanto que el potencial de gas natural todavía está sin asignarse, aunque las empresas con contratos de rondas previas tienen un vasto acceso a esos recursos.

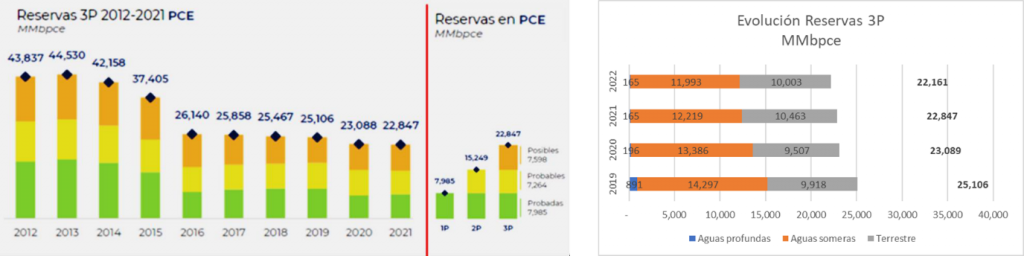

Las reservas probadas, probables y posibles (1P, 2P y 3P) vienen en descenso desde el inicio de los 80s. Dentro de esa tendencia, hubo un breve repunte entre 1996 y 1999 así como un fuerte descenso en 2016, cuando se dejó de sobrevalorar el potencial petrolífero de Chicontepec. Sin duda. las exigencias sobre la certificación de las reservas impuestas por la CNH desde 2010 han logrado aportar certidumbre al país sobre la riqueza petrolera en el subsuelo. La realidad que hemos observado es una tendencia de caída continúa de las reservas, al no reponerse la producción anual con reservas probadas de manera sostenida.

De acuerdo con los datos de la CNH, en sus 413 asignaciones Pemex ha invertido US$ 91,916 millones (MM) durante el periodo de 2015 a junio de 2022, es decir, siete años y medio. Por su parte, de los 109 contratos petroleros resultado de las rondas de licitaciones, las empresas llevan una inversión acumulada de US$ 10,815 MM durante el mismo periodo. De esta manera, grosso modo, en promedio la inversión anual en E&P ha sido de US$ 12.56 MMM en Pemex y de US$ 1.44 MMM por parte de los contratistas, dando una inversión total de casi US$ 14 MMM por año. Dicha cantidad hasta ahora ha sido insuficiente para aumentar las reservas probadas y hacer crecer la producción. Este monto es solamente el 56% del estimado del presupuesto de US$23 MMM anuales, presuntamente necesario para mantener una producción base de 2.5 MMBD durante el periodo 2013-2017.

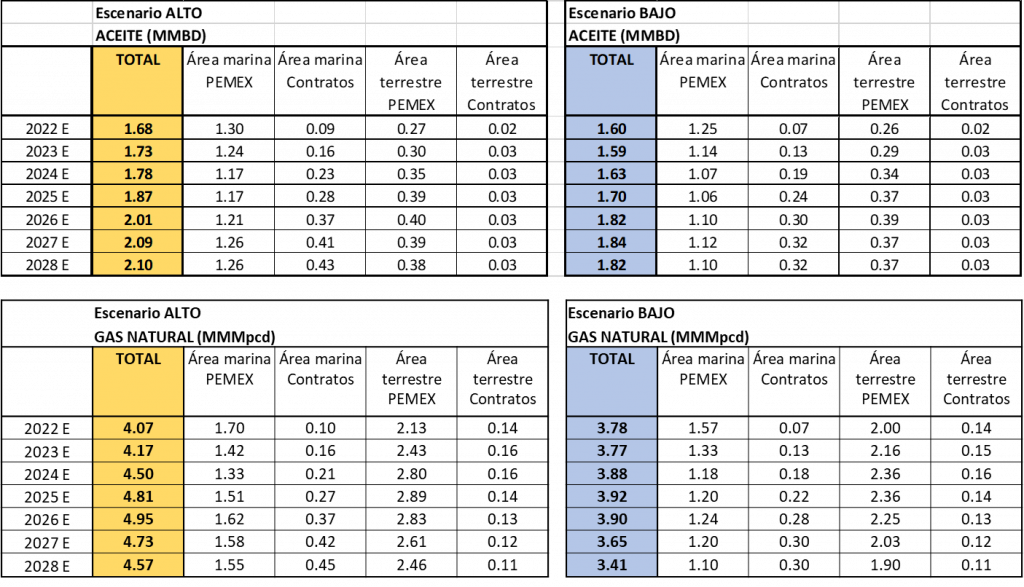

Ciertamente, la estrategia de concentrar las inversiones en las regiones productoras de menor costo, en tierra y en aguas someras, ha tenido algunos méritos y logros. La desventaja es el menor tamaño de los desarrollos, con la correspondiente declinación en la extracción. Algunos de los proyectos en evaluación, como los de recuperación secundaria en Ku y Zaap, muestran altos costos marginales de hasta US$ 55/bbl para el aceite y US$ 6/MMbtu para el gas.

Para considerar escenarios de E&P de hidrocarburos más ambiciosos en México se impone tener una concepción distinta del funcionamiento del sector, con participación de más empresas y regulaciones de vanguardia. Se necesita la reactivación de las rondas de licitaciones y la ecualización de contratos y asignaciones. Para que sea realmente productiva la participación de terceros se precisa mejorar el análisis previo a las convocatorias respecto a: los recursos en cada provincia geológica, play y áreas de asignación o contractuales; los retos que representan los campos, con sus respectivos requerimientos de pozos delimitadores, de desarrollo y de producción; las estimaciones del potencial de las áreas; los costos que requieren para su desarrollo, así como el tipo de contrato que mejor se adecúa a su E&P.

Será inevitable poner mucho mayor énfasis en el gas natural. Es recomendable crear una empresa que se especialice en la E&P de gas natural. Las estadísticas muestran que entre 2007 y 2010 tuvimos un pico de producción de gas natural, seguido de un declive continuo hasta 2021 y ahora una lenta recuperación. También muestran que al actual nivel de producción de 4.8 MMpcd debe restarse el excesivo nitrógeno que contiene, los crecientes volúmenes de quema, el consumo propio de gas de Pemex y la separación de etano, con lo que la oferta neta para el mercado nacional es de menos de 1.05 MMpcd. Para cubrir la demanda se importan más de 5.5 MMpcd, volumen que por la baja actividad económica disminuyó desde 2021, pero que a medida que se recupere el crecimiento del PIB, volverá a ascender.

Vale la pena mencionar que, en términos de contenido calorífico, el gas natural es 6 veces más barato que el diésel, 5 veces que el gas LP y 3 veces que el combustóleo, por lo que su consumo es competitivo. También debemos considerar que el precio del gas tiende a subir en nuestra región porque EE. UU., además de un creciente consumo propio, también ampliará sus exportaciones de GNL a Europa, en donde los precios van en ascenso, particularmente a partir de los recortes de suministro de gas ruso ligados al conflicto bélico en Ucrania. Es entonces viable que, ante estos niveles de precios, y dada nuestra alta dependencia en importaciones, se establezca una ambiciosa estrategia de expansión de la E&P de gas natural en México.

Por último, también se requiere replantear si la producción nacional de petróleo debe seguir subsidiando a la refinación y a la petroquímica, o si la E&P debe seguir un camino independiente, con economía propia. De todas formas, las rentas por E&P irán a parar a las cuentas de la nación y el Congreso definirá la medida en que esos recursos se asignen a las filiales y subsidiarias de Pemex.