Por Marcos Ávalos

Ya empiezan a ser visibles los estragos de la crisis del COVID-19 en las cadenas globales de valor en el sector energético. Las expectativas nada alentadoras de crecimiento económico de la economía global y del país, aunado a la baja de -3.8% que experimentó la demanda global de energía en el primer trimestre, han generado efectos directos en las cadenas de valor en el sector energético.

Podemos destacar los siguientes:

- Las políticas de distanciamiento social han limitado el movimiento de trabajadores esenciales. Lo anterior detiene de manera crítica la cadena de valor para que esta funcione

- Nuevas regulaciones en materia de seguridad sanitaria. A pesar de las políticas de Safety and Security que norman a las empresas que operan en la cadena de valor, la mayor parte de ellas no estaban preparadas para una pandemia sanitaria como la que estamos enfrentando.

- Rompimiento de las cadenas globales de proveeduría para mantenimiento y refacciones necesarias de la industria de hidrocarburos y de energías limpias. Este desajuste ha puesto al descubierto la dependencia multinacional de los insumos provenientes de países como China o Corea. Por dar un ejemplo, Tesla ha cerrado sus fábricas en California y Nueva York; y Siemens Gamesa, el segundo mayor fabricante mundial de turbinas eólicas, por su parte, también ha presentado cierres temporales de fábricas en China, India y España.[1]

- En materia de empleo, la Organización Internacional del Trabajo (OIT) estima que, en el segundo trimestre de 2020, el número de horas trabajadas a nivel mundial disminuirá 10.7% con relación al último trimestre de 2019, lo que equivale a la pérdida de 305 millones de puestos de trabajo de tiempo. [2]

- Para México, el INEGI ha estimado la pérdida de 12 millones de trabajos formales e informales durante abril. [3] En ese mismo mes, el número de asegurados del IMSS con un salario asociado disminuyó en más de 555 mil respecto al reportado en marzo 2020, lo que representó un -2.7% de variación mensual. Ahora bien, si vemos el comportamiento del sector hidrocarburos, aunque aún no se cuenta con información para PEMEX, los datos del IMSS nos indican que el desempleo debido al impacto de la pandemia ha sido mayor en este sector, al reportar para el mes de abril una disminución de -3.2% en el número de asegurados con un salario asociado en Exploración y Extracción de petróleo crudo y gas natural, y de un -7.3% en Refinación del petróleo crudo y petroquímica básica. [4]

- Asimismo, un ejemplo adicional de las afectaciones en la cadena de bienes especializados para la industria de hidrocarburos es la que tuvo el norte de Italia; cerca del epicentro de la Pandemia. Específicamente cerca de la ciudad de Bérgamo. En esta zona se encuentran ubicadas empresas de origen italiano y transnacionales fabricantes de insumos para la industria tales como válvulas industriales, actuadores neumáticos, empaques, entre otros.

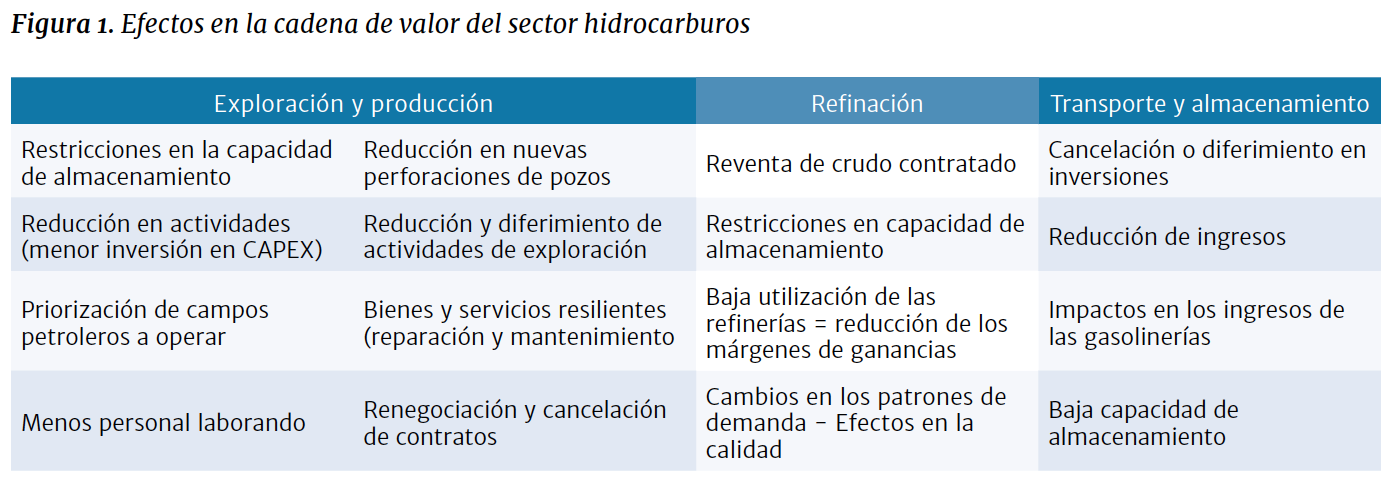

De manera particular, los efectos más específicos que veremos en la cadena de valor de del sector de hidrocarburos se muestran en la Figura 1:

Fuente: Elaboración propia con base en Artur D Little, 2020.[5]

Fuente: Elaboración propia con base en Artur D Little, 2020.[5]

Será crítico dar seguimiento a cada uno de estos componentes con el fin de tener un diagnóstico más certero y poder diseñar una política de contenido nacional más acorde a la nueva realidad del sector. Esta realidad tiene que ser analizada considerando los retos que tiene cada una de las etapas en la cadena de valor de los hidrocarburos, identificando las afectaciones puntuales en las actividades en la Exploración y Producción, Refinación así como en Transporte y Almacenamiento entendiendo los problemas operativos que deriven en una afectación específica en el suministro de bienes y servicios identificando los elementos que mayor resiliencia pudieran tener ante los impactos de diversos tipos de crisis.

Por ejemplo, se estima una caída de la inversión en Exploración y Producción de 32% comparado con el año anterior. El nivel más bajo en los últimos 13 años.[6] Lo anterior deteriora la habilidad de la industria para desarrollar tecnologías, principalmente para la transición energética. Se estima que la mayor pérdida de inversión será en los proyectos con mayores costos de producción (por arriba de 60 USD/barril). Por ejemplo, la extracción de crudos no convencionales en Estados Unidos y Canadá.[7]

A lo anterior, habría que añadir dos fechas críticas para tener una mejor percepción de lo que ocurrirá derivado de la crisis económica que ya empezamos a padecer: la reunión prevista para esta semana de la OPEC y el nuevo plan ajustado de PEMEX fines de agosto. Sin duda estos dos eventos tendrán un impacto en la perspectiva de recuperación del sector.

El mapeo de los efectos de la crisis en la cadena de valor del sector de hidrocarburos es clave dado que será una forma de mitigar los riesgos, especialmente, si existe una dependencia externa excesiva de la proveduria de bienes y servicios de alto valor en nuestro país. En este contexto, en la Unidad de Contenido Nacional de la Secretaria de Economía estamos claros que es menester y perentorio rediseñar la estrategia de fomento a la cadena de valor del sector. En particular, replantear las estrategias para el Fomento de Cadenas Productivas Locales y para el Fomento de la Inversión Directa (ENFOCAPI), adaptandonos a la nueva realidad de la cadena de valor del sector de hidrocarburos.

Paro lograrlo, será necesario instrumentar las siguientes estrategias en el futuro inmediato:

- Llevar a cabo los consejos de fomento y grupos de trabajo para temas urgentes y específicos que fortalezcan el diagnóstico del impacto del COVID-19.

- Rediseñar el marco regulatorio que nos rige con el fin de que nos permita operar nuestras tareas sustantivas en el contexto de la nueva realidad de la cadena de valor.

- Actualizar la metodología de medición de CN más acorde a la nueva realidad de las cadenas de valor de la industria hidrocarburos.

- Impulsar una agenda de mejora regulatoria (simplificación de trámites y digitalización) que habilite el cumplimiento de los programas de TT y CC, parte de las obligaciones del Contenido de Nacional.

- Replantear la estrategia de asignación de los recursos que todavía contamos.

Finalmente, lo anterior necesita arroparse con una política integral que involucre a todos los agentes relevantes y que permita crear las condiciones para el desarrollo de una verdadera proveduria local competitiva en el sector de hidrocarburos. Las grandes crisis también generan oportunidades, y esta es una de ellas. No podemos desaprovecharla.

(*) El Dr. Marcos Avalos Bracho es Jefe de la Unidad de Contenido Nacional y Sector Energético de la Secretaría de Economía. Doctor en Economía por la Universidad de Essex, Inglaterra, Maestro en Economía por el CIDE y Licenciado en Economía por la UNAM. Ha sido Consultor para varios organismos internacionales, entre los que destacan OCDE, BID, ONU, CEPAL, SIECA y la UNCTAD.

Este artículo está elaborado estrictamente con opiniones a título personal y de ninguna manera refleja el punto de vista de la Secretaría de Economía.

[1] Siemens Gamesa. 2020. 2T 20 Resultados. (Consultado el 3 junio 2020), de Siemens Gamesa Renewable Energy. Sitio web: https://www.siemensgamesa.com/es-es/-/media/siemensgamesa/downloads/es/investors-and-shareholders/other-relevant-information/2020/presentacion-de-resultados-2t-20.pdf

[2] Organización Internacional del Trabajo (OIT). 2020. COVID-19 and labor statistics. (Consultado el 02 junio 2020), de International Labour Organization. Sitio web: https://ilostat.ilo.org/topics/covid-19/

[3] INEGI. 2020. Comunicado de Prensa Núm. 264/20. (Consultado el 02 de junio de 2020) de INEGI. Sitio web:

https://www.inegi.org.mx/contenidos/saladeprensa/boletines/2020/enoe_ie/ETOE.pdf

[4] Cálculos propios con base en el Conjunto de datos del IMSS. (Consultado el 02 de junio de 2020). Sitio web: http://datos.imss.gob.mx/dataset/asg-2020

[5] Arthur D’Little. 2020. Impact of COVID-19 on the Oil &Gas Sector. (Consultado el 02 junio 2020), de Brainmarket. Sitio web: http://www.brainmarket.com.br/wp-content/uploads/2020/04/Arthur-D.-Little_COVID-19-Impact-on-the-Petroleum-Industry.pdf.pdf

[6] International Energy Agency (IEA). 2020. Oil Market Report – April 2020. (Consultado el 02 junio 2020), de IEA. Sitio web: https://www.iea.org/reports/oil-market-report-april-2020

[7] Otros operadores han anunciado la revisión de sus planes de inversión debido a la reducción de la demanda de hidrocarburos provocada por las diferentes crisis, compañías operadoras nacionales y/o internacionales (NOC, IOC, INOC, etc.) tales como Total, Saudi Aramco, CNOOC, Exxon han anunciado recortes en sus inversiones. Rystad Energy-Ucube y reportes de las compañías operadoras.